5月我国锡矿进口保持相对低位,连续两个月呈现明显下滑,缅甸禁矿效果已开始体现,叠加国内外锡锭库存进入拐点,锡价仍有望继续维持强势。

缅甸禁矿状态持续

进口锡矿减少加剧紧缺预期

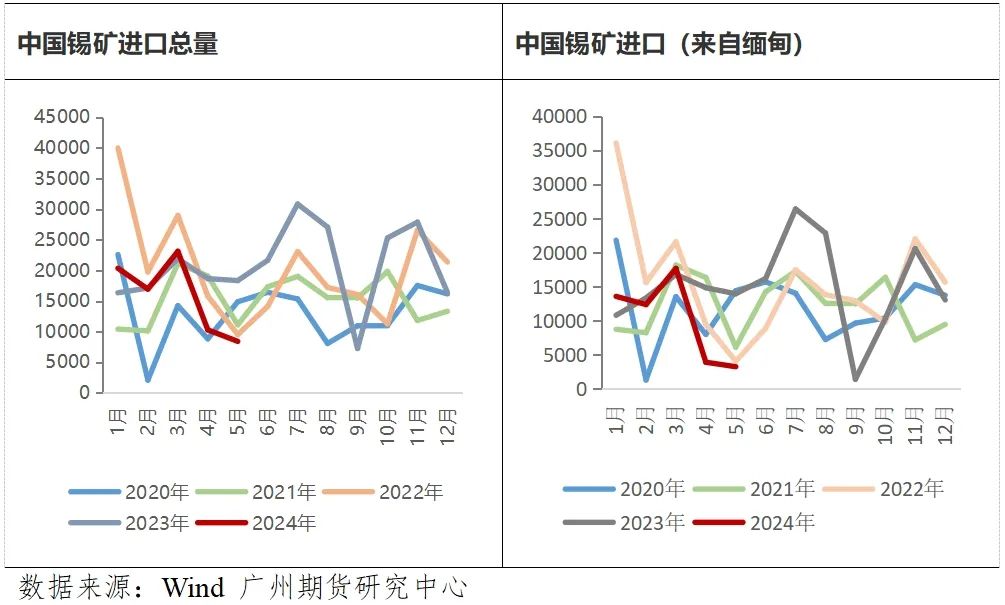

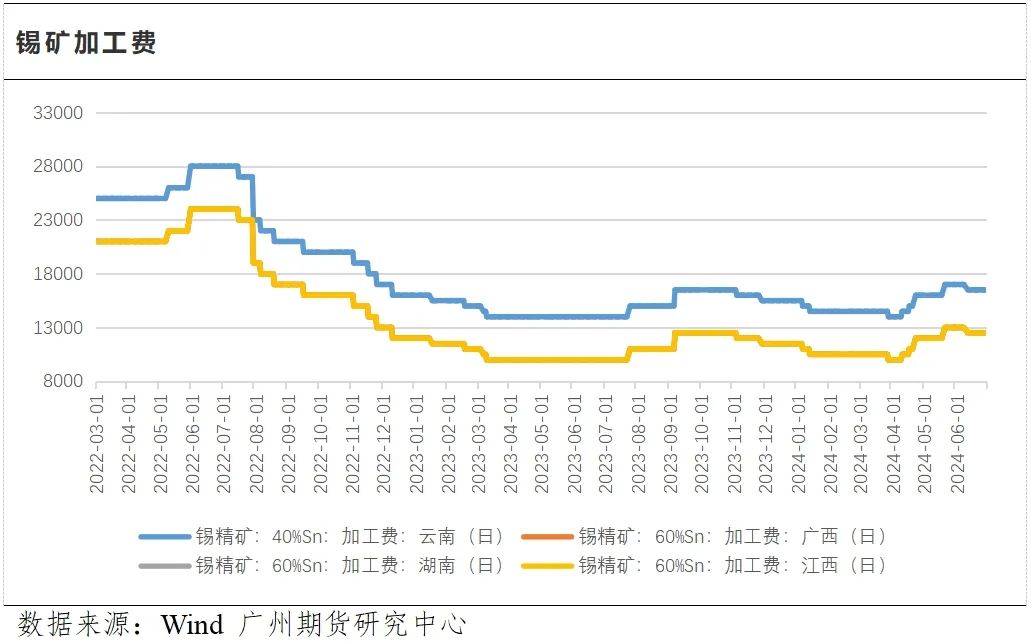

海关数据显示,5月国内锡矿进口量为8414.36吨,环比减18.28%,同比减54.12%。1-5月累计进口量为7.91万吨,累计同比减14.49%。从4-5月细分的进口来源来看,显示来自缅甸的锡矿进口量级显著下降,4、5月我国从缅甸进口锡矿砂及精矿分别为3913吨、3258吨,较去年同期分别减少76.6%、73.6%。

缅甸是中国锡矿第一大进口国,佤邦政府曾于2023年4月15日下达命令,要求2023年8月开始,禁止境内一切锡矿开采活动,2024年以来,缅甸仍未恢复禁矿令。虽然此前其财政部将部分库存流入市场,导致2023年中国从佤邦进口锡矿砂及其精矿并未下降太多,但2024年以来,随着存量原矿被消耗殆尽,佤邦禁矿效果开始显现,国内4-5两个月进口锡矿量连续大幅下滑。尽管6月份缅甸恢复曼相矿区矿洞作业和运输,但复产消息仍无,据SMM报道,工矿局6月7日至10日统计26家选矿厂中实际24家共计积压锡精粉11852吨,但积压锡精矿品位较低,折合金属吨约为1000-1200吨左右,预计后期将陆续运往国内,但Q3缅甸锡矿产量及从缅甸进口锡矿量难恢复至正常水平。

印尼出口配额干扰持续

锡锭进口保持低位

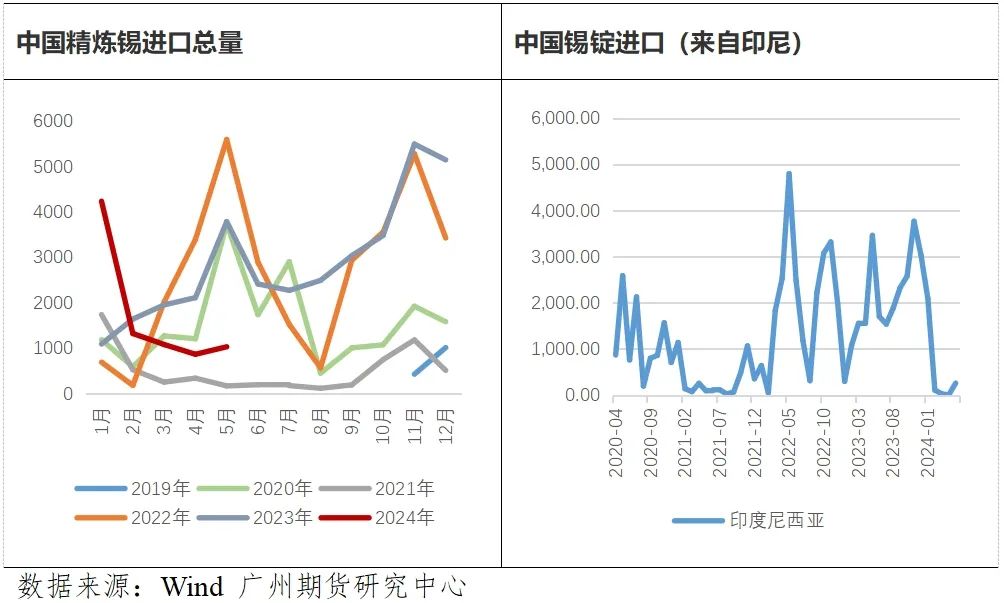

印度尼西亚是中国最大的精炼锡进口来源国,据海关数据2023年全年,中国进口精炼锡33471吨,其中从印度尼西亚进口精炼锡24474吨,占比达73%。自2023年年底以来,随着锡锭进口盈利窗口的逐渐关闭,以及2024年年初印尼总统大选导致的锡锭出口配额审批延迟,国内锡锭进口量已出现明显下滑。2024年1-5月我国精炼锡进口量8524吨,较去年同期10574吨,降幅19.4%,其中1-5月自印尼进口精炼锡2474吨,较去年同期7941吨,降幅68.8%,此外,当前印尼筹划延长国内锡产业链,吸引海外资金在印尼投资锡化工等锡下游加工产业,可能为出口政策带来不确定性,如减少出口配额、增加出口关税等。

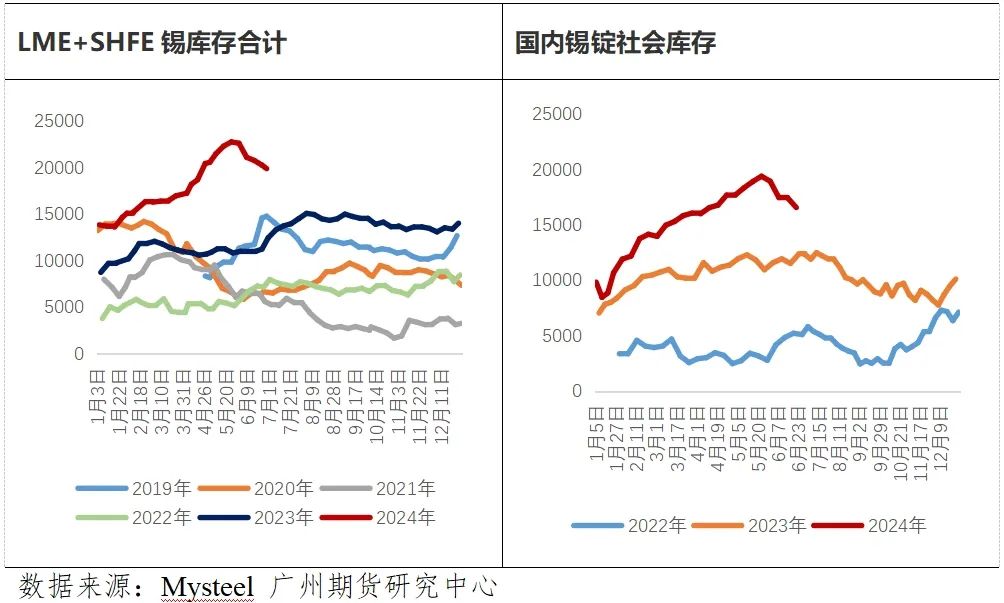

库存仍偏高限制上方空间

但拐点出现为价格提供支撑

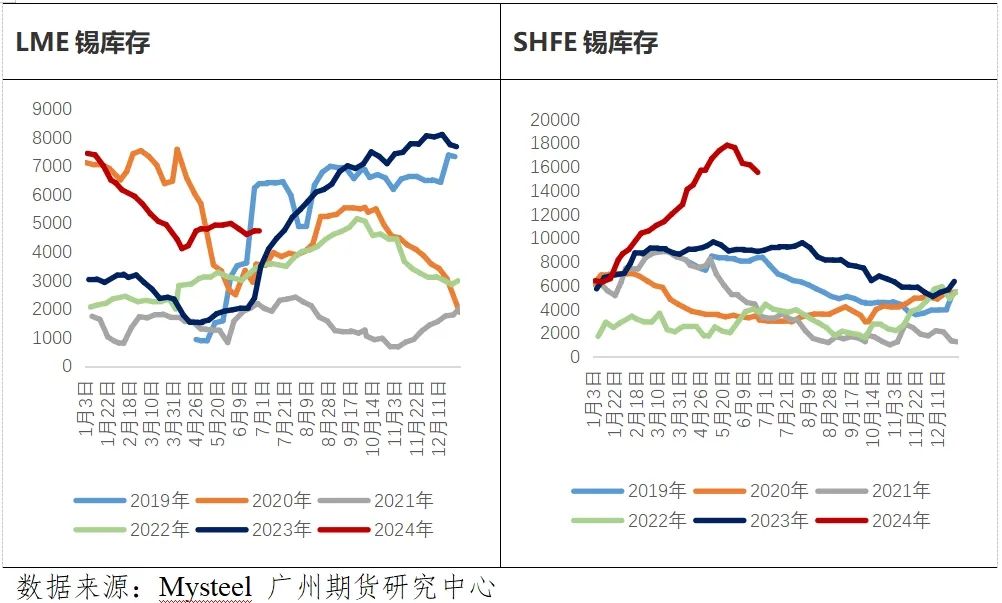

当前锡锭整体库存水平仍偏高,截至2024年6月28日,LME锡锭库存4770吨,SHFE锡锭库存15127吨,国内锡锭社会库存16429吨,合计36326吨,较去年同期的24110吨,高出12216吨。在供应端未有进一步消息刺激的情况下,高库存依然会成为价格打开上方空间的阻碍,但进入6月以来,锡锭库存连续多周去化,一方面受进口下降影响,另一方面需求在价格下调后有一定释放但力度不够,整体上为价格带来支撑但驱动受限。

从长期来看,锡矿资源稀缺且开采成本逐步抬升,同时需求端有光伏、新能源汽车、AI等领域的催化,锡价运行重心有望进一步上移,短中期主要关注宏观情绪、缅甸印尼政策及库存变化,主波动区间参考25-30万,逢低做多思路。