一、 境内外宏观环境有利于铜价

最新的CME“美联储观察”显示,预期美联储11月份降息25个基点的概率为97.7%,维持当前利率不变的概率为2.3%。12月份维持当前利率不变的概率为0.6%,累计降息25个基点的概率为27.7%,累计降息50个基点的概率为71.7%。美联储自9月份将联邦基金利率下调50个基点后,开启了降息周期,将有利于铜价。

中国经济刺激政策不断加码。继央行降准、降息、下调存量房贷利率之后,市场寄希望于11月初召开的十四届全国人大常委会第十二次会议通过大规模财政政策。

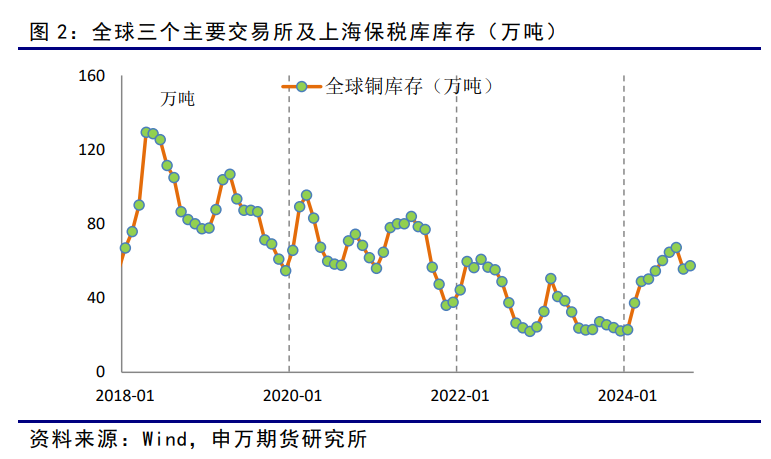

二、 全球铜库存出现下降迹象

LME库存连续2个月下滑,最新库存为27.6万吨;上期所库存已连续4个月下降,最新库存为16.3万吨;上海保税库库存连续2个月下降,最新为5.67万吨。全球总库存(LME+COMEX+上期所+上海保税库)为57.4万吨,较8月份峰值67.3万吨明显下降。

目前LME现货贴水130美元/吨左右,上海现货贴水60-100元/吨,国内现货供应较国庆前明显缓解。

随着国内冶炼产量增速的放缓,全球库存结束了连续七个月的攀升,9月份年内首次出现月度下降,一定程度上反映出供应相较于需求出现放缓迹象。

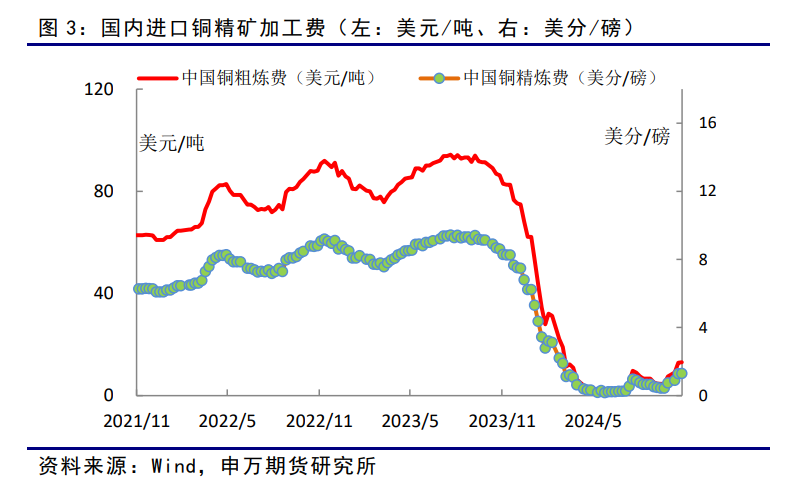

三、 现货铜精矿小幅回升,总体延续紧张

最新周度铜精矿现货加工费为13.1美元,较上月的7.5美元明显回升,与国内产量增速明显放缓想呼应。另外,全球精矿供应边际改善,安托法加斯塔宣称:得益于洛斯佩兰布雷斯矿(Los Pelambres)的库存减少以及森蒂内拉矿(Centinela)铜品位和回收率的提高,铜产量增长了15%。

四、 国内10月铜产量可能负增长

国家统计局,中国9月精炼铜产量为113.8万吨,同比增长0.4%;1-9月精炼铜累计产量为1004.4万吨,同比增长5.4%。上海有色网预计10月份铜冶炼产量99.35 万吨,较9月份的101.5万吨,环比缩减2.1%,意味着国家统计局的10月份产量数据很可能出现负增长。

五、 国内终端需求延续良好

电力:国家能源局,1-9月份,全国主要发电企业电源工程完成投资5959亿元,同比增长7.2%。电网工程完成投资3982亿元,同比增长21.1%。新能源装机增速明显下降,受限于电网无法消纳。电网瓶颈凸显,使得电网增速两位数增长,也将带动铜需求增长。

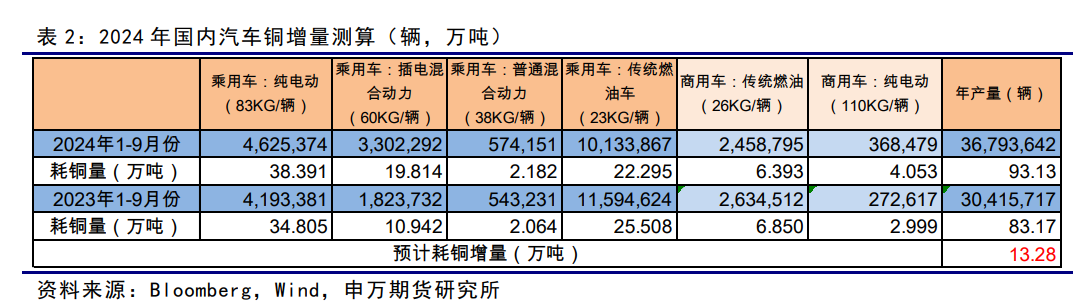

汽车:据中汽协最新产销数据,今年9月,国内汽车产销分别完成279.6万辆和280.9万辆,同比分别下降1.9%和1.7%;1-9月,国内汽车产销累计完成2147万辆和2157.1万辆,同比分别增长1.9%和2.4%。其中,新能源汽车产销量双双超过830万辆,同比增长均超过30%。

家电:国家统计局数据显示,9月空调产量同比增长10.7%;1-9月累计产量同比增长8.0%。9月冰箱产量同比增长9.0%;1-9月累计产量同比增长7.5%。根据奥维云网(AVC)最新排产监测数据显示,11月家用空调排产1314万台,同比增长33.6%;其中内销排产566万台,同比增长14.0%;出口排产748万台,同比增长53.5%。

地产:国家统计局,1-9月房地产开发企业房屋施工面积同比下降12.2%。其中,住宅施工面积下降12.7%。房屋新开工面积下降22.2%。其中,住宅新开工面积下降22.4%。房屋竣工面积下降24.4%。其中,住宅竣工面积下降23.9%。1-9月份,新建商品房销售面积同比下降17.1%,其中住宅销售面积下降19.2%。新建商品房销售额下降22.7%,其中住宅销售额下降24.0%。随着刺激政策持续加码,地产行业有望企稳。

由电力、汽车、家电和地产分行业来看,国内铜下游需求总体延续良好状态。

六、 小结

美联储开启降息周期,尽管降息节奏会与预期有所不同,但降息周期无法逆转。国内经济刺激持续加码,全球宏观环境有利于铜价。

尽管矿供应边际改善,总体仍处于紧张状态,国内10月份冶炼产量有可能负增长,全球铜库存出现下降迹象,供应端可能出现的缩减有利于铜价。

由电力、汽车、家电和地产分行业来看,国内铜下游需求总体延续良好状态。

七、 风险提示

1、美联储货币政策转向。

2、国内铜产量大幅增加;