10月中下旬以来,受国内财政政策即将出台等因素的影响,市场情绪维持中性偏谨慎,相应的铜及其他有色金属价格走势维持窄幅震荡整理、等待突破机会。

进入11月后,关注欧美的就业、通胀数据及央行利率决议等宏观经济数据或事件;重点关注国内11月4日至8日举行的十四届全国人大常委会第十二次会议和将要出台的财政政策的具体力度情况,警惕美国关键风险事件与国内财政政策超预期或不及预期情况下,带来铜价及其他有色金属突破整理区间、大幅上冲或出现回落。

2.供应端

今年以来,全球铜精矿供应量稳步增长,中国在9月的铜精矿进口量虽小幅回落,但铜精矿加工费从9月27日的$6.47/吨持续反弹至10月25日的$10.86/吨,出现较为连续的反弹迹象;港口库存从87.9万吨累库6.9万吨至94.8万吨,中途出现小幅去库。虽然铜精矿供应偏紧的格局尚未彻底扭转,但逐渐小幅反弹的加工费反应出实际采购中偏紧格局的边际好转,暂不用为铜精矿的紧张而担忧。

进入10月后,国内电解铜产量预计录得99.35万吨,环比9月再度回落,主要因5家炼厂的104万吨粗炼产能检修所致;进入11月,有检修计划的冶炼厂数量预计增加至8家,整体月度产量或环比10月维持下降走势。10月内外盘铜价共振回落、海外跌幅更为明显,进口盈利情况边际好转,精炼铜现货进口盈亏在(-0.47%,1.48%)内波动,折合人民币波动范围处于(-361.42,1147.16)元/吨之间,且进口亏损天数明显少于9月,带动电解铜保税区库存从10月初的5.85万吨小幅回落至月末的5.67万吨,去化幅度为0.18万吨。在10月进口盈利显著好转的情况下,叠加时滞因素,电解铜在11月的进口量或延续向好走势。

3.需求端

10月以来,精铜杆样本企业的周度综合开工率分别录得55.88%、60.43%、78.89%、76.52%,周均开工率为67.93%,环比9月的周均81.03%大幅回落了13.1%。10月开工率回落主要受到国庆假期部分铜杆厂停工放假的影响,节后复产便带动开工率迅速回升;但当前需求部分已在9月提前消化,且终端项目无明显增量,导致10月订单情况整体走弱,难以恢复至9月的高位。进入11月后,账期问题成为铜杆企业接订单的重要考虑因素,开工率恐因此而进一步回落。

再生铜杆样本企业在10月的周度开工率分别录得25.71%、24.12%、20.41%,周均开工率录得23.41%,环比9月的周均14.72%的开工率录得 8.69%,主要受各地方政府税收返还政策已明确的影响,再生铜杆厂在国庆节后纷纷复产;但10月中下旬后,再生铜原料价格高企、甚至一度倒挂再生铜杆价格,导致开工率逐渐回落。受原料紧张的影响,叠加铜杆需求逐渐回落,恐11月再生铜杆厂的开工率难有起色。

铜管方面,样本企业在9月的月度开工率录得65.35%,环比8月开工率录得-0.08%,主要受中小铜管厂内外贸订单下滑的影响。10月铜管开工率预计录得67.43%,环比9月录得 2.09%,主要受空调排产反弹的带动。铜棒方面,样本企业在9月的月度开工率录得50.98%,环比8月小幅反弹0.42%,主要受国庆节前下游备货需求好转的影响,实际消费未明显好转;而进入10月后,铜棒开工率预计录得52.21%,环比增长1.23%,主要受四季度传统旺季的影响:制冷行业阀门需求开始恢复,同时,海外对水暖卫浴的需求也将增加。

终端消费方面,排产方面,11月家用空调、冰箱冷柜、洗衣机的排产量分别录得1519.2万台、1199万台、860万台,月度环比分别录得 29.4%、-0.91%、-9.09%。空调排产量大幅增加、冰箱冷柜排产居于高位,预计将在11-12月带动铜管的开工率和对电解铜的需求。

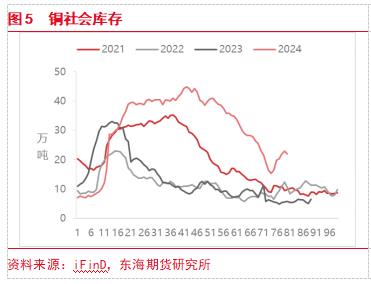

4.库存

社会库存方面,10月31日电解铜社会库存录得20.98万吨,较9月30日的16.55万吨累库4.43万吨——主要受国庆假期下游企业停工放假、库存大幅累积的影响。另外,国庆节后铜杆消费明显走弱,而铜管、铜棒需求尚可,整体下游消费虽然走弱却仍有韧性,预计11月社会库存仍将延续去化走势,但去化速度将不及9月。

5.结论

宏观方面,警惕美国关键风险事件与国内财政政策超预期下的内外预期共振好转,带来铜价及其他有色金属突破整理区间、大幅上行。

基本面上,供应端,铜精矿产量稳步增长,国内进口量虽小幅下滑、却对加工费和炼厂原料库存无明显影响,而小幅反弹的加工费反映铜矿采购的边际好转,暂时无需对铜精矿紧张扰动而担忧;因炼厂检修增加,国内产量在11月或延续下滑,但电解铜与废铜进口比价好转,预计10-11月的进口量或维持增长。需求端,“金九银十”旺季已过、进入11月后,虽然电力电网的安装进度仍然维持高速,但对铜杆和电解铜的需求拉动已开始逐渐回落;而汽车、家电等消费对铜管、铜棒的需求仍然具有一定支撑;虽然地产销售在10月出现好转,但对后周期消费的拉动仍需时间,暂难直接对电解铜形成增量需求,整体需求状况或逐渐走弱。库存方面,进入11月后,虽然下游消费逐渐走弱却仍具有一定韧性,同时国内电解铜产量亦存在下降预期,预计社会库存将延续去化走势,但去化速度将不及9月。

铜价走势方面,警惕内外宏观因素共振带来的铜价突破震荡区间、重心上移;但铜的供应无明显扰动,而下游需求逐渐转淡,整体供需矛盾并不突出,或在宏观因素引起铜价冲高后、限制铜价上行幅度,甚至带动期价出现回落。

风险因素:国内财政政策力度不及预期,对铜的需求提振有限,叠加铜基本面供需矛盾并不突出,带动铜价大幅回落。