国庆归来,受国内宏观预期及下游光伏政策消息接连传出,工业硅价格重心低位抬升,上周主力合约价格一度涨超5%并突破13000元/吨关口。但本周随着政策预期消化,硅价回归基本面逻辑后再次承压回落,涨势始终纠结。展望后市,光伏政策预期能否带领工业硅价格摆脱低位,我们接下来一起分析。

事件概述:

(1)10月21日,国家能源局公布的电力数据,今年1-9月全国新增发电装机容量242.6GW。其中太阳能发电新增装机160.8GW,同比增长24.8%,在新增发电装机中的占比约为三分之二。9月单月太阳能新增装机量再次突破20GW大关,发展势头依然迅猛。

(2)据美国联邦官方网站消息,美国商务部10月21日起启动变更情况审查(CCR),考虑部分撤销中国晶体硅光伏电池的反倾销税和反补贴税(AD/CVD),所涉产品为某些小型、低瓦数、离网晶硅光伏(CSPV)电池。但据了解此审查主要针对非主流产品,实际影响或有限。

(3)10月23日,市场有传言称有关限制光伏产业能耗的政策即将出台。若限产供给政策落地,对光伏-多晶硅行业利好支撑明显,也将顺势提振工业硅价格预期。但目前并未有官方消息予以证实,且光伏产能供给侧改革也将制约工业硅消费表现,因此实际影响亦有待关注。

(4)10月30日,国家发展改革委等六部门发布《关于大力实施可再生能源替代行动的指导意见》,提出推动既有建筑屋顶加装光伏系统,推动有条件的新建厂房、新建公共建筑应装尽装光伏系统。新能源光伏行业再迎政策利好。

供需基本面:

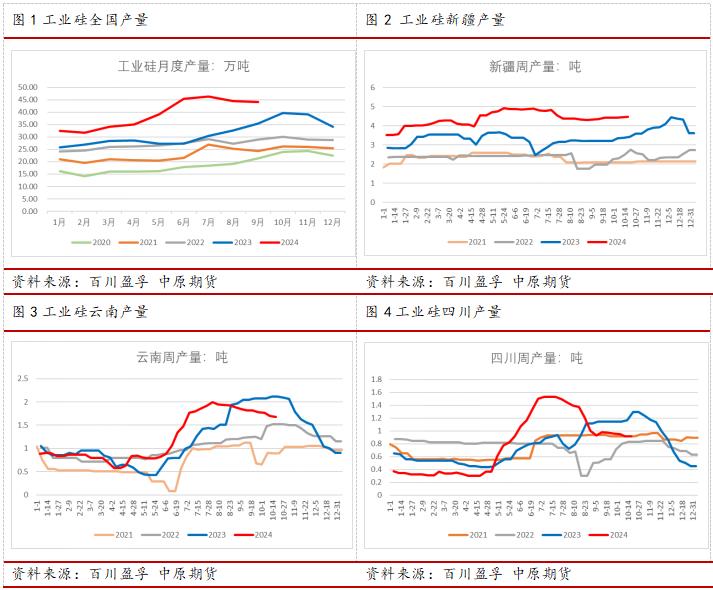

供应端,据百川数据,本周(10.31)全国开炉数环比下降明显,西北仍有新增开炉,云南四川由于电价上调本周开炉减少47台,产量下降预计将在下周集中体现。9月工业硅产量44.2万吨,环比降0.6%(主因西南产区因行情低迷停产检修所致),同比增25%;1-9月工业硅累计产量353万吨,较去年同期增加90万吨,增幅近35%。三季度行业开工率始终在75%以上,远高于往年同期水平。进入10月,新疆、内蒙、甘肃均有硅企增开复产,新疆周度开工率维持80%以上,处于历史同期高位;不过西南产区自中旬开始有零星减产,多数硅企计划在月末减停产。整体预计10月工业硅产量在46万吨左右,环比增加1-2万吨。

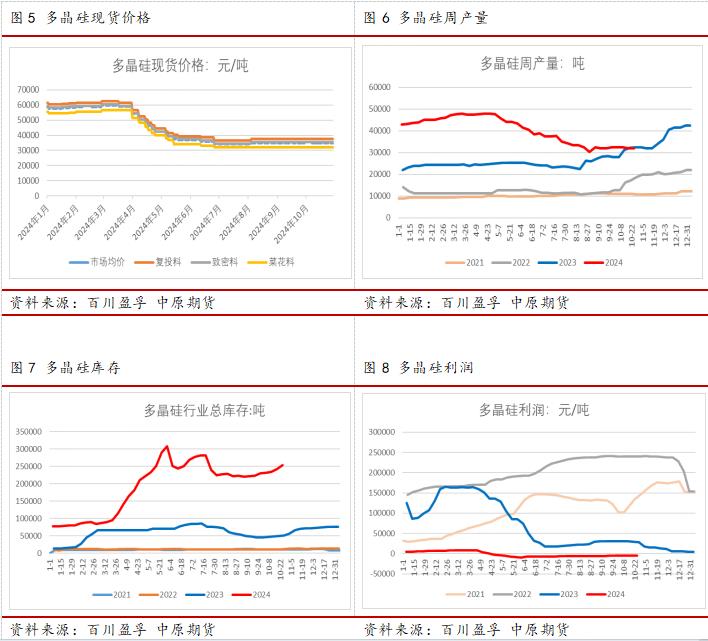

需求端,下游板块对工业硅消费强弱呈现:有机硅>铝合金>多晶硅的特点。多晶硅作为最大的下游领域,受多方面因素影响,今年以来价格跌势扩大:一方面,上游硅料企业前期扩产产能集中释放供应,但下游需求增长没有跟上供应量的增长速度,导致硅料库存增加,价格因此承压;另外,硅片环节的低开工率和高库存情况也对硅料的采购价格构成了压力。单晶致密料从年初的5.85万元/吨一路下跌至2024年10月底的3.55万元/吨,跌幅近40%,目前硅料价格已击穿所有企业生产成本,进入全行业亏损状态。根据协会数据,截至10月底多晶硅行业整体开工率已不足50%,包括部分大厂在内的大部分产能为降负荷运行状态,再创历史新低。此外随着枯水期电价上涨,电价成本提升至约1.5倍,四川云南等地多晶硅生产成本随之上调,西南产能也将继续回落。整体来说,多晶硅行业开工率持续低位,以及市场近期热议的光伏行业供给侧改革消息均对工业硅需求偏利空,但中长期来看多晶硅行业健康发展将对整个光伏产业链和上游原料带来积极影响。

百川数据显示,有机硅10月产量21万吨,环比增12.6%,10月部分厂区检修后陆续已投产,个别新产能试车后开始满负荷运作,整体开工率和产量环比回升较多。铝合金9月产量144万吨,环比增7%,四季度作为传统旺季,下游铝加工企业反馈市场需求回暖,产量回升,企业开工率环比小幅上涨。整体来说,有机硅和铝合金两大下游价格表现平稳,市场处于存量竞争阶段,对工业硅刚需采购为主,新增需求及对工业硅消费较有限。

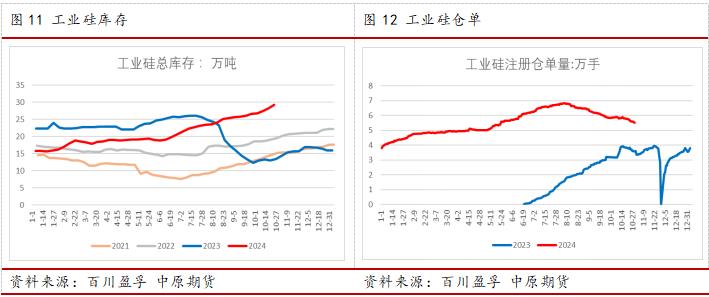

库存端,百川统计截至10月底工业硅总库存为29.2万吨,较年初的15万吨库存量接近翻番,其中厂家库存16.5万吨,社会库存12.7万吨,年初至今现货市场持续累库,总库存已创历史新高。预计11月之后,随着西南减产增多,行业库存才有望止增回落。交割库方面,广期所注册仓单量5.5万手左右,约合现货量27.5万吨,由于11月末需集中注销老仓单,因此近期仓单量高位出现回落。

现货方面,受西南枯水期硅厂集中减停产影响,近期厂家挺价意愿强,周内部分规格价格小幅调涨,其中华东421#均价12100-12300元/吨,周内涨50-100元/吨,通氧553#硅在11700-11900元/吨,周内涨100-200元/吨。但下游接受度有限,订单跟进始终较为谨慎。季节性规律看,每年八九月份通常是工业硅价格低点,随着四季度西南减产叠加下游需求边际转好,硅价重心通常会有抬升。但结合当前情况,10月中旬起盘面主力已转为2412合约,由于新旧交割规则差异,12合约对现货及11合约均大幅升水,因此带动了贸易商期现正套积极性,也致使近期盘面反弹始终不流畅。此外,西南枯水期电价通常会上涨2毛/吨左右,折算工业硅成本抬升2000元/吨以上,按当前四川12000元/吨完全成本计算,当盘面继续涨至13700元/吨及以上时,将极大刺激西南和西北硅厂套保和复产意愿,工业硅供应压力将再次凸显。总的来说,工业硅近期价格反弹,更多是受下游光伏板块消息扰动,自身基本面(主要是需求)始终偏弱,中期供过于求格局较难改变,一旦盘面反弹,供应端套保压力将快速释放,因此年末硅价难有趋势性上涨行情,高位追多风险较大,建议产业仍以逢高保值思路对待。